Pour être conseillé sur la gestion la gestion de patrimoine, vous pouvez faire appel à un conseiller en gestion privée ou en gestion de fortune. En fonction de votre patrimoine, différentes expertises pourront vous être proposées, que ce soit pour avoir des conseils en optimisation fiscale, pour la transmission de votre patrimoine ou pour vos liquidités, afin de bénéficier d’une gestion sur-mesure. Nos explications pour mieux appréhender les métiers de la gestion privée. Quel est le rôle d’un conseiller en gestion privée ? Quand faire appel à un conseiller en gestion privée ? Comment choisir un conseiller en gestion privée ? Agora finance vous conseille pour faire les bons choix.

Article mis à jour par Aurélien Guichard – Janvier 2025

Nouveauté : Gestion Privée et label ISR en 2025

La réglementation entourant le label d’Investissement Socialement Responsable (ISR) en France a été renforcée, imposant des critères plus stricts. Depuis le début du mois de mars, pour obtenir ce label, les nouveaux fonds ne peuvent plus inclure d’investissements dans le secteur des énergies fossiles. Quant aux fonds déjà labellisés, ils disposent jusqu’au début de l’année 2025 pour se conformer à ces nouvelles exigences. Dans le cadre de la gestion privée les modifications pourraient entraîner des ajustements dans les choix d’investissement. En effet, une proportion significative des fonds ISR, environ 45% selon Morningstar, doivent désormais réorienter leurs stratégies d’investissement pour exclure les secteurs des hydrocarbures et conserver leur label ISR. Cette situation pourrait contraindre les conseillers en gestion privée de revoir la composition des portefeuilles clients.

Qu’est-ce que la gestion privée ?

La gestion privée est un terme générique utilisé pour aborder les différentes thématiques de la gestion de patrimoine. En effet, la gestion privée se réfère d’une part au conseil concernant les placements financiers, les solutions d’investissements dans l’immobilier et d’autre part le conseil concernant les dispositifs de réduction d’impôts, de préparation à la retraite et également de transmission du patrimoine.

De manière générale, la gestion privée offre des solutions “sur mesure” et conseille les particuliers, chefs d’entreprises, cadres dirigeants, professions libérales, et même les expatriés sur des stratégies d’investissement à mettre en place. Votre conseiller en gestion de patrimoine doit vous proposer une approche transversale à 360° pour développer, sécuriser et optimiser la transmission de votre patrimoine. Le conseiller en gestion privée vous offre une vision globale et coordonne des expertises complémentaires. En effet, il fait régulièrement appel à des avocats d’affaires, des notaires ou encore des experts comptables pour valider les stratégies de conseil patrimonial.

Les étapes pour être accompagné en gestion privée

Gestion privée et audit patrimonial

Dans un premier temps, un bon conseiller en gestion privée se doit d’effectuer un audit patrimonial global. Il s’agit d’une étude de votre situation personnelle, familiale et professionnelle ainsi que du patrimoine que vous avez déjà constitué. Cet audit a également pour but de déterminer vos objectifs à court, moyen et long termes, ainsi que les contraintes que vous pourriez avoir. Cela permettra in fine, de définir ensemble les meilleurs moyens pour concrétiser les objectifs fixés.

Gestion privée et stratégie patrimoniale

Une fois les informations recueillies, le conseiller en gestion privée va définir une stratégie patrimoniale globale. Il vous remettra un bilan patrimonial personnalisé détaillant les préconisations et la stratégie d’investissement qui vous permettra d’accompagner vos projets.

Sélection des produits d’investissement

Dans un troisième temps, le conseiller s’occupe de la mise en place des solutions retenues. Il contrôle et valide chaque investissement avec vous en fonction de votre cahier des charges. Si vous faites appel à un cabinet indépendant, la sélection des investissements est très souvent impartiale et alignée sur l’intérêt du client. Dans les banques privées il est important de trouver un bon équilibre et ne pas se voir imposer des “produits maisons” peu pertinents.

Contrôle et suivi de la gestion privée

Votre conseiller suit les investissements réalisés et vous tient régulièrement informé de leur évolution. En effet, il s’assure qu’ils restent conformes à vos objectifs tout particulièrement si votre situation venait à changer. Enfin, il adapte la gestion en fonction des opportunités.

Ainsi, il vous contacte régulièrement, remet à jour vos données patrimoniales et ajuste si besoin les investissements réalisés.

Ce suivi à long terme est l’une des caractéristiques essentielles de la gestion privée et de la gestion de fortune. En effet, les investissements réalisés s’inscrivent dans une stratégie qui dure dans le temps. Nouer une relation de confiance forte avec son conseiller est donc primordial. En effet, un suivi régulier permet de réorienter et d’adapter la gestion de votre patrimoine et de bénéficier des opportunités du marché et de l’économie.

Quels sont les services de la gestion privée ?

Quel niveau de conseil ?

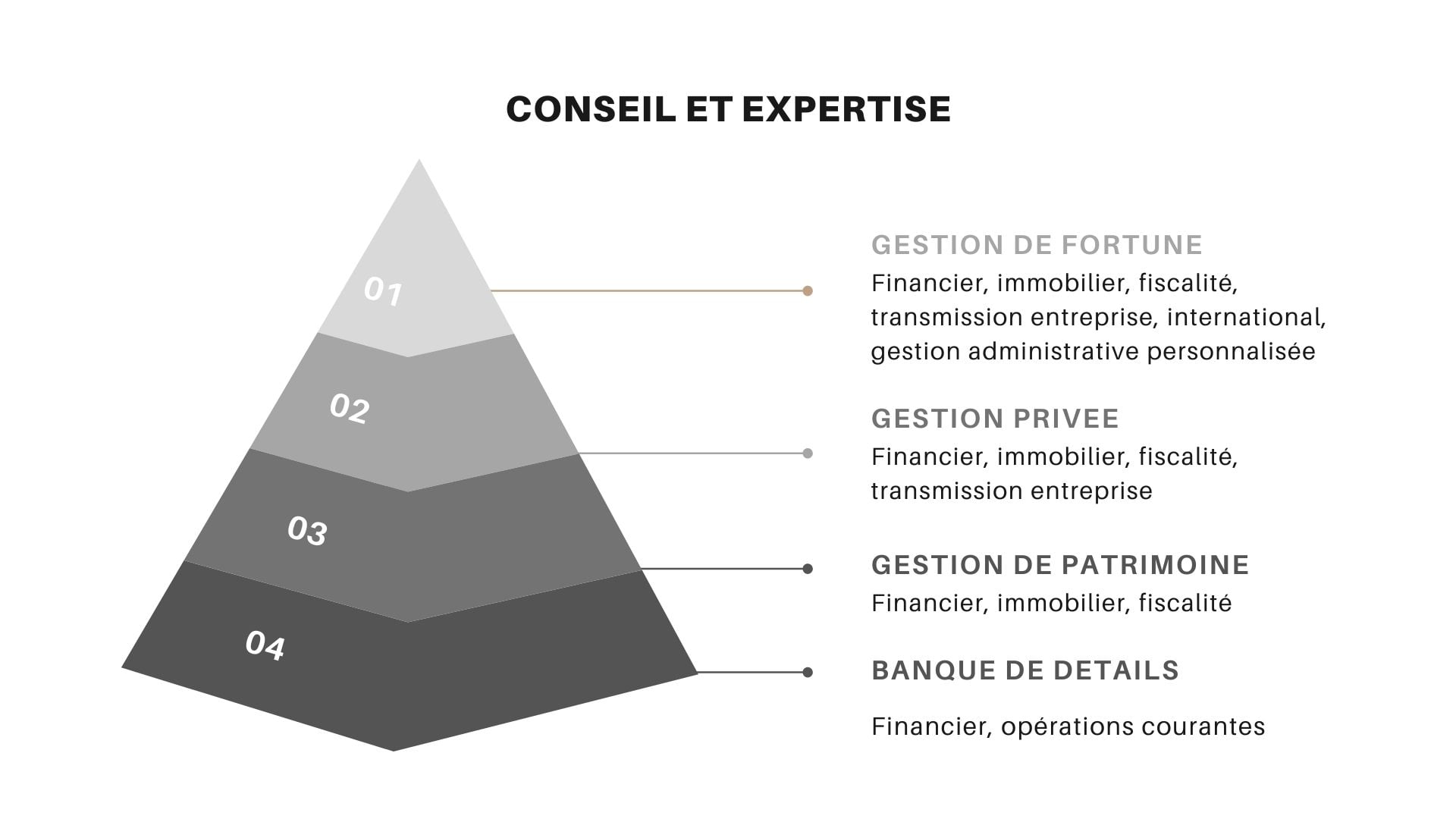

Les approches en gestion de patrimoine, en gestion privée ou en gestion de fortune diffèrent sur de nombreux points. Dans les trois cas, il s’agira de déterminer avec votre conseiller vos objectifs et projets, les moyens dont vous disposez et il vous proposera les solutions les plus adaptées à votre situation. La différence est donc plutôt sémantique et sert à délimiter trois niveaux de patrimoine. La gestion de patrimoine serait ainsi le premier niveau d’intervention, la gestion privée le second et la gestion de fortune réservée aux plus fortunés.

Contrairement à une banque de réseaux, la banque privée offre des services de gestion de fortune. La banque privée vous orientera vers des produits extérieurs mais aussi vers des produits « maison ». Cela s’appelle, une offre en architecture ouverte. La banque privée n’est pas restreinte au conseil financier, mais aide également ses clients sur les domaines juridiques, fiscaux ainsi que matrimoniaux. Certaines banques privées vous factureront leurs services en fonction des prestations demandées ou mettent en place un forfait annuel de suivi et de gestion.

Nous pouvons également évoquer le family office qui se place encore au-dessus de ces trois catégories et inclut des services administratifs en plus du suivi patrimonial.

La gestion privée pour quel patrimoine ?

Le marché est donc classiquement segmenté en trois catégories mais les limites de chacune varient d’un établissement à un autre. En effet, rien n’est figé dans le marbre.

De plus, les montants de patrimoine ne sont pas calculés sur la même base. Ainsi, certains acteurs raisonnent selon le patrimoine global possédé par le client, d’autres ne regardent que le patrimoine financier.

Ainsi, pour un même patrimoine, vous pourriez être dirigé vers les services de gestion de patrimoine ou de gestion de fortune. Il existe toutefois quelques différences, notamment au niveau des services proposés et des solutions disponibles. En effet, certaines solutions d’investissement (comme le private equity ou les club deal immobiliers) ne sont accessibles qu’à partir de plusieurs dizaines ou centaines de milliers d’euros. Leur accès est donc limité aux plus fortunés. Les questions de structuration de patrimoine et de transmission ne sont également pas les mêmes et ne demandent pas les mêmes compétences. Cela implique donc des niveaux de services différents selon le niveau de patrimoine. Enfin, certains services administratifs ne sont accessibles qu’aux patrimoines les plus importants.

Certaines personnes perçoivent un héritage et se retrouve alors avec des sommes importantes sur des comptes bancaires divers. Comment investir l’argent d’un héritage ? Il est primordial de ne pas laisser « dormir » ces sommes sur des comptes peu rémunérateurs.

Pour contacter un conseiller en gestion privée

Quelles expertises en gestion privée ?

Le niveau d’expertise diffère bien évidemment d’une structure à l’autre. Classiquement, nous pouvons définir trois domaines d’expertise pour offrir une analyse globale et transversale :

Le conseil en gestion privée et l’ingénierie patrimoniale

Ce pôle d’expertise est essentiel car transversal. Il s’agit de définir les grands éléments de stratégie qui dépassent la mise en œuvre des dispositifs. Ils doivent être en accord avec les objectifs et projets de chaque client.

L’ingénierie patrimoniale permet d’accompagner les particuliers et les entreprises dans une prise de décision éclairée concernant leur patrimoine ou les placements en trésorerie d’entreprise.

Parmi les sujets les plus importants, nous pouvons citer la préparation de la transmission du patrimoine, en anticipant la succession.

L’utilisation du démembrement de propriété, de la donation temporaire d’usufruit font partie des outils les plus utilisés. Nous pouvons également citer les stratégies de restructuration du patrimoine immobilier (création de structures dédiées, OBO immobilier, rachat à soi-même, etc.).

Nous pouvons également rattacher à ce pôle les stratégies de réduction d’impôt. En effet, la question de la fiscalité est essentielle en France, que ce soit sur le revenu ou sur le patrimoine. Des problématiques spécifiques peuvent être étudiées telles que l’imposition des primes et bonus.

Différentes stratégies sont envisageables et il est essentiel pour le conseiller en gestion de patrimoine de bien les définir en amont.

Une fois, les éléments de stratégie définis, leur mise en œuvre passe généralement par les deux autres pôles d’expertises, l’immobilier et le financier.

Le conseil en gestion privée et l’investissement immobilier

Ce pôle va sélectionner les meilleures opportunités d’investissement dans la pierre. En effet, l’investissement peut prendre des formes très diverses. Vous pouvez opter pour un achat ‘classique’ d’un bien immobilier (immeuble ou appartement) à mettre en location. Selon la stratégie, il est possible d’étudier différentes formes d’investissements qui peuvent se faire nue ou en meublé, en pleine propriété ou en démembrement. La question d’acheter un bien neuf ou ancien, avec ou sans dispositif fiscal se pose également. Nous pouvons également évoquer l’investissement à travers les SCPI. Enfin, la question d’acheter ou louer un actif immobilier peut également être analysé en fonction de la situation personnelle de chaque client.

Ainsi, il existe de nombreuses façons d’investir dans l’immobilier, chacune ayant ses spécificités, ses avantages et ses contraintes. De ce fait, chaque solution est adaptée à un profil et un objectif personnel.

Nous sommes convaincus que l’investissement locatif constitue un atout majeur pour le développement de son patrimoine. L’investissement immobilier en colocation devient de plus en plus prisé par des investisseurs à la recherche de rentabilités attractives.

La SCI à l’IS ainsi que sur la holding patrimoniale sont des structures juridiques qui peuvent vous permettre de réorganiser votre patrimoine tout en limitant la fiscalité associée.

Le conseil en gestion privée et l’investissement financier

Le dernier pan du patrimoine à ne pas négliger est bien entendu son patrimoine financier et l’épargne que chacun peut se constituer. Les solutions sont multiples et s’adaptent aux objectifs et projets de chacun.

La première brique indispensable est de posséder un matelas de sécurité pour prévenir des imprévus de la vie quotidienne. Il est ensuite essentiel de diversifier son épargne en définissant des horizons d’investissement cohérents à sa situation.

- L’assurance-vie reste un cadre incontournable, pour gérer ses actifs financiers et dont la souplesse permet de répondre à de nombreux objectifs d’investissement.

- Ensuite, nous pouvons citer le compte-titres et le PEA (ainsi que son petit frère le PEA-PME) qui permettent d’investir sur les marchés financiers et des instruments financiers plus complexes.

- A plus long terme, le Plan d’Epargne Retraite PER est également une solution pertinente, notamment pour les chefs d’entreprises, professions libérales et autres indépendants.

- Enfin, le Private Equity est également une catégorie d’investissement à ne pas négliger. Longtemps réservée aux grandes fortunes, la réglementation permet aujourd’hui au plus grand nombre de bénéficier des rendements élevés de cette classe d’actifs.

Avant toutes préconisations, il est évidemment indispensable de connaître le profil investisseur de ses clients afin de les orienter vers les solutions adaptées à leur tolérance au risque.

A qui s’adresse la gestion privée ?

Quel patrimoine pour faire appel à un conseiller en gestion privée ?

Tout dépend de votre interlocuteur et des limites fixées par la structure vers laquelle vous vous tournez.

Ainsi, chaque établissement de gestion privée est libre de fixer le patrimoine minimum à posséder ou le ticket d’entrée à investir pour accéder à ses services. Pour certaines banques, il faut au minimum 500.000€ à investir pour bénéficier de leurs services et cela peut monter à plusieurs millions d’euros. Pour d’autres, dès 75.000€ de placement, vous êtes éligible à leur département de gestion privée.

Au-delà des montants, la gestion privée s’adresse à toute personne qui souhaite bénéficier d’un suivi et de conseils supérieurs à ceux des banques classiques, mais il n’existe pas de seuil magique.

Quelle segmentation chez Agora Finance ?

Chez AGORA finance, nous pensons que chaque client est unique et qu’il est possible d’offrir des solutions adaptées pour chaque client. C’est pourquoi nous avons développé 3 offres permettant d’offrir un service personnalisé. Que se soit de la gestion de patrimoine, de la gestion privée, comme de la gestion de fortune ou du multi family office, nos experts en patrimoine vous orientent vers l’approche patrimoniale la plus cohérente.

Un cadre dirigeant en fin de carrière et un jeune entrepreneur n’en sont évidemment pas au même stade de leur vie patrimoniale. En effet, leurs problématiques sont différentes mais également leurs moyens. C’est donc au gestionnaire de patrimoine d’être à l’écoute à chaque situation et de sélectionner les réponses les plus pertinentes à mettre en place en utilisant des grilles de lecture différentes.

Les solutions proposées seront bien évidemment différentes entre un patrimoine de plusieurs millions d’euros ou un patrimoine qui est en train de se constituer. Bien que les montants en jeu ne soient pas les mêmes, les enjeux sont aussi importants d’un client à un autre.

Qui sont les acteurs de la gestion privée ?

Nous retrouvons trois acteurs principaux et des acteurs plus secondaires, apparus ces dernières années.

Les banques traditionnelles

Parmi les acteurs historiques, les banques de détails restent très présentes. Les seuils d’entrée sont parmi les plus faibles du secteur. Du fait de leur activité de banque quotidienne, elles sont en mesure de détecter les clients éligibles à la gestion privée et leur proposer directement leurs services.

Vous bénéficiez ainsi généralement d’un conseiller unique, que ce soit pour vos opérations bancaires quotidiennes (gestion du compte courant, cartes bancaires, chéquiers, etc.) et vos opérations d’investissements.

Les solutions varient d’un établissement à un autre mais en gestion privée l’offre reste assez standardisée. Le plus souvent, les solutions sont issues de la banque et comptent trois ou quatre profils d’investissement différents par produit.

Les banquiers privés indépendants

Outre les banques de détails, nous retrouvons également les banques privées indépendantes. Elles ne sont pas rattachées à un groupe, ce qui permet une plus grande liberté dans le choix des solutions préconisées. Le ticket d’entrée est plus élevé, généralement à partir de 500.000 € et jusqu’à 2.000.000 € pour les plus sélectives.

L’offre de gestion financière s’accompagne également de services d’ingénierie patrimonial, de conseils sur la fiscalité, en lien avec des professionnels.

Les cabinets en gestion privée indépendants (CGPI)

Le troisième acteur que nous retrouvons dans la gestion privée sont les cabinets de conseil en gestion de patrimoine indépendant ou CGPI.

Le cabinet en gestion de patrimoine se rapproche des banquiers privés de par leur expertise mais offrent une véritable indépendance dans les conseils en gestion de fortune et les services de family office. Les conseillers en gestion privée indépendants sélectionnent de façon impartiale les meilleures solutions du marché et proposent un service d’accompagnement patrimonial global, grâce notamment à une collaboration étroite avec d’autres experts tes que les notaires, les cabinets d’expertises comptables, les avocats fiscalistes, les avocats d’affaires mais aussi les marchands de biens, etc. Cela permet d’offrir des services complémentaires ainsi que des solutions personnalisées pour les clients.

Le conseiller en gestion privée travaille aussi bien sur des solutions financières qu’immobilières, en intégrant la dimension de l’optimisation fiscale et les questions liées à la transmission. Ils visent à accompagner leurs clients à long terme et à devenir un interlocuteur privilégié dès qu’une question patrimoniale intervient.

Le fort développement de la digitalisation a fait évoluer les métiers autour de la gestion privée et certains experts-comptables cherchent à développer leur service de gestion de patrimoine en partenariat avec des cabinets en gestion de patrimoine.

Pourquoi choisir un conseiller en gestion privée ?

Trouver un conseiller en gestion patrimoine ou un conseiller en gestion privée permet d’être accompagné tout au long de votre stratégie patrimoniale.

Une analyse patrimoniale globale et transversale

Vous pouvez bénéficier d’une analyse globale de votre patrimoine. Il existe en effet divers enjeux qui touchent directement le patrimoine tant au niveau financier qu’immobilier ou encore fiscal. De ce fait, il est indispensable d’adopter une approche patrimoniale à 360° pour élaborer une stratégie transversale et personnalisée.

Le conseiller analyse votre situation au moyen d’un bilan patrimonial ce qui lui permet de segmenter vos ressources, d’identifier les problématiques et les axes d’optimisation.

Une sélection de produits sécurisés et performants

La sécurité est l’un des objectifs premier de la majorité des investisseurs. Au travers de conseils personnalisés et grâce à une grande expérience du marché, votre conseiller vous permet d’investir en toute sécurité. Vous pouvez avoir accès aux meilleurs placements financiers ou aux meilleures opérations d’investissement locatif grâce à une forte connaissance du marché. Vous profitez également de rendements meilleurs que ceux proposés par les organismes financiers classiques.

Choisir un conseiller en gestion de patrimoine c’est avoir accès à des investissements réservés à la gestion de fortune et bénéficier de solutions plus rentables. De plus, vous profitez de la sélection des meilleures solutions d’investissement pour les comptes titres PEA, les PER, les meilleures assurances-vie, le Girardin industriel, les SCPI ISR et l’investissement socialement responsable ISR.

Comment choisir un conseiller en gestion privée ?

Expertise

Plusieurs critères sont essentiels pour sélectionner son conseil en gestion de patrimoine. Il faut tout d’abord s’assurer que ce dernier possède l’ensemble des habilitations nécessaires. Le conseiller doit être régulé par la Chambre Nationale des Conseillers en Gestion de Patrimoine (CNCGP) dans l’exercice de ses fonctions.

La gestion privée regroupe plusieurs activités différentes et chacune de ces activités est régie par un statut spécifique :

– Conseiller en Investissement Financier (CIF)

– Transactions immobilières

– Courtage d’assurance

Ce sont les trois principaux domaines d’activité pour un service global de gestion privée. Toutefois, certains interlocuteurs ne s’occupent que d’un ou deux domaines. En effet, les maisons de gestion se limitent souvent à l’activité de CIF et ne proposent pas toujours des solutions d’investissement immobilier.

On peut également ajouter les activités dites IOBSP (Intermédiaire en opérations de banque et en services de paiement) pour certains services bancaires et notamment le courtage en crédit immobilier.

Certains peuvent également s’occuper de prévoyance (intégré au statut de courtage d’assurance), de gestion locative.

Des services aux entreprises, associations, congrégations peuvent également être proposés dans le cadre de la gestion privée. Il s’agit ici de gestion des excédents de trésorerie d’entreprise, de plan d’épargne pour les salariés, d’optimisation de la rémunération des dirigeants, etc. Les chefs d’entreprises peuvent également être accompagnés à titre personnel. Que ce soit dans le cadre de leur transmission avec la mise en place d’un pacte Dutreil par exemple. D’autre part, pour les aider à bénéficier du dispositif d’apport cession.

Enfin, certains acteurs proposent également des services liés à la philanthropie. En effet, de plus en plus de particuliers souhaitent donner plus de sens à leur patrimoine et s’engagent dans des actions de générosité directement ou indirectement.

Si pour les plus fortunés, la création de structure (fondation, fonds de dotation, etc.) peut s’envisager, d’autres actions sont possibles, de la donation temporaire d’usufruit au legs, en passant par le don.

De manière indirecte, certains investissements permettent également de donner un sens à son patrimoine. Nous pensons ici à l’investissement socialement responsable (ISR) ou aux fonds de partage.

Indépendance et transparence de votre conseiller en gestion privée

Il est impératif que le conseiller informe son client de la manière dont le cabinet en gestion de patrimoine est rémunéré. Cela permet de s’assurer de l’indépendance du conseil et de l’alignement de la rémunération sur vos intérêts. L’indépendance du conseil est également un enjeu majeur. En effet, votre gestionnaire de patrimoine doit demeurer impartial dans le but de vous délivrer le conseil le plus personnalisé et adapté à votre situation.