Comment sélectionner les meilleurs placements de trésorerie d’entreprise ? l’excédent de la trésorerie d’entreprise est un enjeu majeur pour nombre de dirigeants ou directeurs financiers (DAF, CFO), qui doivent avant tout sécuriser et diversifier les liquidités de la société à court, moyen et long terme. Un certain nombre de critères doivent être pris en considération pour optimiser le placement de trésorerie d’entreprise. Tour d’horizon pour mieux appréhender les stratégies patrimoniales gagnantes pour les placements des excédents de trésorerie.

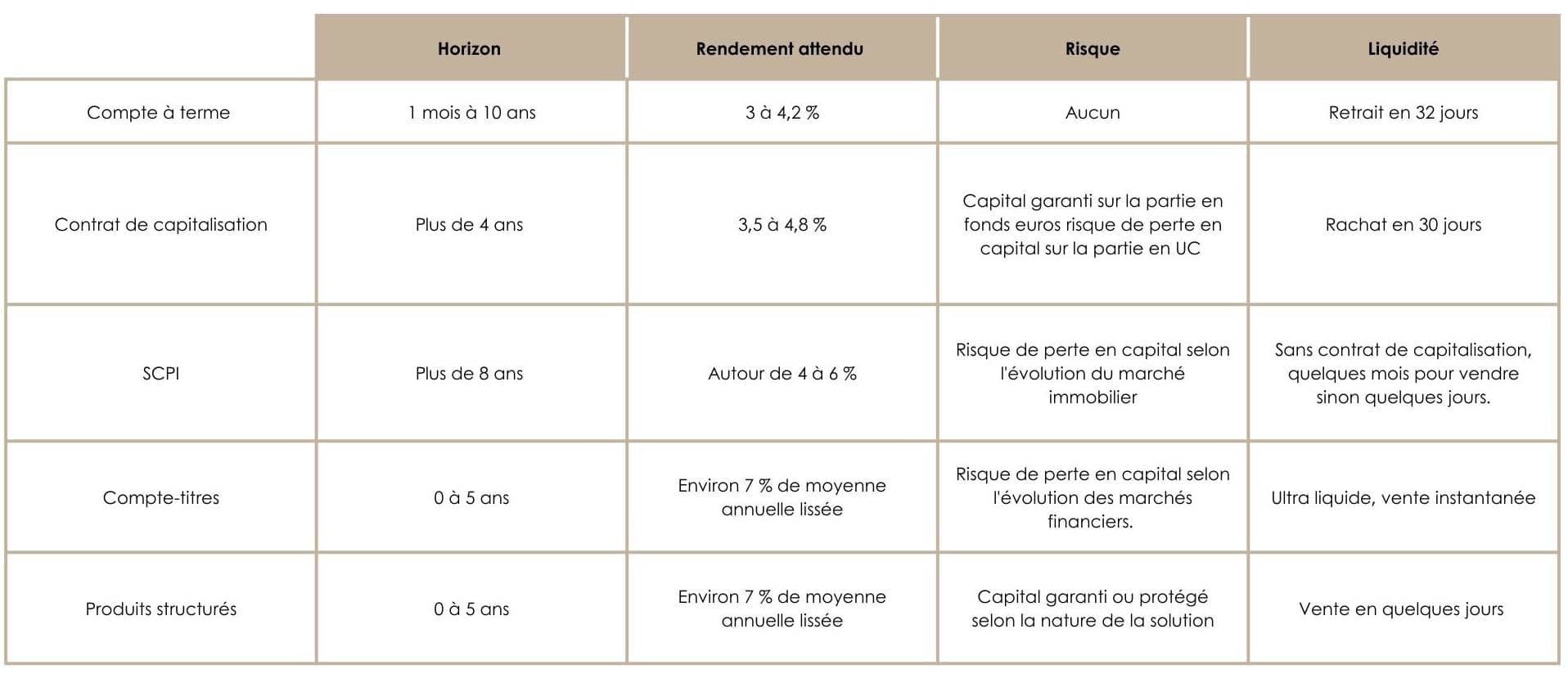

Tableau comparatif des placements de trésorerie d’entreprise

Comment choisir les meilleurs experts en matière de placements de trésorerie d’entreprise ? La sélection du meilleur cabinet en gestion de patrimoine faite par la revue Décideurs.

Quels sont les meilleurs placements pour la trésorerie d’entreprise ?

Compte à terme et dépôt à terme

Le dépôt à terme (DAT) et le compte à terme (CAT) est, par définition, une somme d’argent mise en dépôt et bloquée sur un compte bancaire. Dans la globalité, il s’agit d’un versement unique. Ce dépôt ne peut être retiré qu’au terme d’une certaine période courte. Elle s’étend généralement de quelques mois à plus d’un an. Cependant, cette période est fixée dès le départ, lors de la signature du contrat. En contrepartie de cette immobilisation, le détenteur bénéficie d’un avantage : un rendement librement fixé. Plus précisément, le taux d’intérêt, qui sera votre rendement, est lié au marché monétaire au moment de la souscription.

Aussi, le remboursement du capital s’effectue à la date d’échéance prévue dans le contrat de souscription. Toutefois, si le contrat de dépôt à terme est rompu avant l’échéance, un malus peut s’appliquer. Cependant, certains DAT permettent aux entreprises d’être remboursées avant l’échéance. De fait, le calcul de la rémunération est fonction de la période de détention. Il est aussi fonction du niveau de taux au moment de la résiliation du DAT. L’un des avantages du DAT est le bénéfice d’une rémunération garantie pour un capital placé sans risque.

Les points de vigilance

Le placement de trésorerie d’entreprise souffre dans une conjoncture où l’inflation est forte. La politique de taux de la BCE engendre des rendements très faibles pour les livrets. Les DAT sont donc plus souvent utilisés pour des placements à court terme.

Nos conseils

Pour atteindre plus de performance, l’investisseur devra se tourner vers des investissements sur une plus longue durée. Ceux-ci sont plus rémunérateurs et peuvent rester sécurisés.

Vous souhaitez faire un point sur votre situation ?

Le contrat de capitalisation

Le contrat de capitalisation est un produit pour le placement de trésorerie d’entreprise. Celui-ci est particulièrement attractif pour les entités ayant un horizon de placement de plusieurs années. Il permet de placer sa trésorerie d’entreprise sur de nombreux supports financiers, notamment le fonds en euros garanti en capital. Au sein de ce contrat il est également possible d’investir en obligation, en immobilier, en action et même en private pour les contrats haut de gamme. Il existe quelques particularités fiscales très avantageuses pour les placements de trésorerie de l’entreprise. En effet, l’imposition est calculée sur la base d’un produit théorique égal à 105 % du TME chaque année. Ensuite, à chaque rachat (retrait), la base taxable est régularisée selon les plus-values réalisées. Si la progression du contrat est supérieure au taux forfaitaire, cela apporte l’avantage de différer l’imposition dans le temps.

Le contrat de capitalisation est, pour les professionnels, ce que l’assurance-vie est pour les particuliers. Il est possible de diversifier le placement de trésorerie d’entreprise sur ce contrat selon les besoins de la société. C’est une placement pouvant comporter des placements garantis en capital ainsi que des Unités de compte (UC), des fonds immobiliers ou encore des obligations ou des actions.

Un accompagnement personnalisé et un suivi dans la durée est fait par un conseiller senior afin de saisir les opportunités du marché en fonction des objectifs et de la situation de votre entreprise.

Nos conseils pour sélectionner le meilleur contrat de capitalisation :

- Le choix de l’assureur : c’est lui qui détiendra votre capital. Le courtier n’est qu’un intermédiaire;

- Les frais : il peut y avoir des frais sur les versements qui sont négociables en fonction de la somme placée.

- Le fonds euro : c’est la partie sur laquelle le capital est garanti. Il en existe une multitude avec des performances et des pourcentages de garantie qui diffèrent ;

- Les supports en unités de comptes (UC) : il existe une multitude de solutions pour bien placer ses excédents de trésorerie. Vous pouvez être conseillé pour investir dans des placements défensifs tels que les produits monétaires (ETF, FCP, ) ou les placements obligataires, l’immobilier (SCI ; SCPI), moins risqué sur du moyen-long terme ou encore les produits structuré sur mesure.

Point de vigilance

- Il est important d’opter pour une gestion financière prudente

- Vérifier sous combien de temps les fonds peuvent être mobilisés. Privilégier les contrats les plus liquides.

- Attention au pénalité de sortie sur le fonds euros.

- Nous déconseillons les OPCI qui n’ont jamais offert de rentabilité satisfaisante.

Les comptes titres

Les comptes titres sont des comptes d’investissement permettant aux entreprises de détenir et de gérer une variété d’instruments financiers, tels que des actions, des obligations, des fonds communs de placement, et des produits dérivés. Ces comptes, qui peuvent être ouverts auprès de banques ou de courtiers en ligne, offrent une grande flexibilité en termes de choix de placements et de gestion des actifs.

Les avantages des comptes-titres

Les comptes-titres permettent aux entreprises de diversifier leurs investissements sur différents types d’actifs financiers, ce qui peut réduire le risque global du portefeuille. Ils offrent un potentiel de rendement supérieur par rapport aux placements traditionnels comme les comptes à terme ou les livrets d’épargne, notamment grâce aux investissements en actions et obligations. De plus, la flexibilité et la liquidité des comptes titres permettent aux entreprises de réagir rapidement aux évolutions du marché et d’ajuster leurs stratégies d’investissement en conséquence.

Conseils et points de vigilance

Toutefois, il est crucial de considérer les risques associés aux comptes-titres. Les titres détenus sont soumis aux fluctuations des marchés financiers, entraînant un risque de perte en capital. La gestion de ces comptes peut également être complexe et nécessite une expertise spécifique pour sélectionner les meilleurs investissements et surveiller constamment les performances. Sélectionner les meilleurs supports sécurisés pour la trésorerie d’entreprise. Faire une sélection par typologie pour diversifier la trésorerie tels que les fonds monétaires, les fonds obligataires datés, obligations en direct, produits structurés sur mesure.

Pour contacter un conseiller en gestion privée

Les produits structurés

Les produits structurés sont des instruments financiers créés par des banques ou des institutions financières, combinant différents actifs financiers tels que des actions, des obligations et des produits dérivés. Ils sont conçus pour répondre à des objectifs spécifiques d’investissement, en offrant des profils de risque et de rendement adaptés aux besoins des investisseurs. Les produits structurés peuvent être personnalisés pour offrir des rendements garantis, des protections contre les pertes ou des opportunités de gains potentiellement plus élevés en fonction des conditions du marché.

Les produits structurés peuvent aussi vous permettre de chercher une performance accrue et ainsi profiter de gains plus important, ce qui peut être particulièrement intéressant dans le cas du carried interest.

Les avantages du produit structuré

Les produits structurés peuvent offrir plusieurs avantages pour les entreprises cherchant à placer leur trésorerie. Ils permettent une personnalisation des stratégies d’investissement pour répondre précisément aux besoins et aux contraintes de l’entreprise. Par exemple, une entreprise peut choisir un produit structuré offrant une protection du capital tout en permettant de bénéficier d’une partie des gains du marché boursier. De plus, ces produits peuvent fournir des rendements attractifs en utilisant des mécanismes sophistiqués pour capter des opportunités de marché tout en gérant le risque. La diversité des structures possibles permet également d’adapter les produits à différentes conditions de marché, offrant ainsi une flexibilité accrue.

Conseils et points de vigilance

Cependant, l’utilisation de produits structurés comporte également des risques et des points de vigilance. La complexité de ces instruments financiers nécessite une compréhension approfondie des mécanismes sous-jacents, ce qui peut représenter un défi pour les entreprises sans expertise financière avancée. De plus, bien que certains produits structurés offrent des protections partielles ou totales du capital, il existe toujours un risque inhérent lié aux conditions de marché et à la solvabilité de l’émetteur. Enfin, les produits structurés sont souvent soumis à des réglementations spécifiques et peuvent avoir des implications fiscales complexes, nécessitant une vigilance accrue pour assurer la conformité et optimiser les avantages fiscaux.

Pourquoi gérer les excédents de trésorerie d’entreprise ?

Gérer le placement de la trésorerie d’une entreprise est crucial pour maximiser les ressources et diversifier les revenus. En investissant les fonds inutilisés, l’entreprise peut générer des rendements supplémentaires au lieu de laisser ces fonds inactifs. Cela permet d’augmenter la trésorerie disponible, renforçant ainsi la capacité financière et la rentabilité globale de l’entreprise.

De plus, diversifier les revenus en plaçant la trésorerie dans différents types d’actifs réduit la dépendance à une seule source de revenus et répartit les risques. Cette diversification protège l’entreprise contre les fluctuations de marché et assure une stabilité financière, tout en offrant des opportunités de croissance à long terme.

Quels sont les montants de trésorerie à optimiser ?

En matière de placement de trésorerie d’entreprise, les solutions proposées vont varier en fonction de la capacité d’investissement de l’entreprise. En effet, pour sélectionner les meilleurs placements et diversifier les solutions d’investissement il est important de scinder les montants de trésorerie en 3 strates de liquidité. Une première poche de liquidité entre 30 et 40% pour la trésorerie à court terme permettant d’assurer les besoins en fonds de roulement de la société. Et entre 70% et 60 % pour placer à moyen et long terme.

Les critères de sélection pour les placements de la trésorerie d’entreprise

La sécurité du placement de trésorerie d’entreprise

Il est important d’opter pour une gestion sécurisée concernant le placement de trésorerie d’entreprise. En effet, la trésorerie d’entreprise ne doit pas être utilisée pour spéculer mais pour assurer une sécurité financière permanente pour la société. Différent type de profil de gestion existe pour optimiser sa trésorerie d’entreprise (sécurisé, prudent, équilibré, dynamique). Les investissements pouvant comporter des risques en capital et offrir des rendements élevés ne doivent pas dépasser plus de 10% des actifs gérés pour l’entreprise. C’est la raison pour laquelle il est important de se faire conseiller afin de créer des solutions sur-mesure en fonction des contraintes de l’entreprise.

La liquidité, un préalable pour placer sa trésorerie d’entreprise

Comme pour la gestion de patrimoine, gérer le placement de trésorerie d’entreprise nécessite une grande prudence notamment pour faire face au besoin de liquidité à court ou moyen terme. En effet un des critères majeurs pour gérer de façon efficiente le placement de trésorerie d’entreprise est de s’assurer de pouvoir disposer à tout moment des liquidités sans perte en capital à court terme. Il est important de définir en même temps que l’horizon de placement les besoins de liquidité pour optimiser la rentabilité de la trésorerie d’entreprise.

La durée du placement de la trésorerie

C’est une question primordiale ! Investir sa trésorerie sur quelques mois ou quelques années nécessite des typologies différentes de placements. Néanmoins, une règle reste invariable : plus vous souhaitez capitaliser sur vos excédents de trésorerie, plus il faudra placer sur du moyen long terme pour rechercher des rendements attractifs.

Les critères ESG et ISR pour l’analyse extra-financière

Il est aujourd’hui important de privilégier des placements de trésorerie ESG (Environnement Social et Gouvernance) et ISR (Investissement Socialement Responsable). Pour rappel, l’ISR permet d’intégrer, en plus des critères financiers classiques, des critères extra-financiers (environnementaux et sociaux) pour avoir une meilleur gestion du risque et donner un sens à l’investissement sans rogner le rendement. De plus, la plupart des fonds ISR ont réalisés des performances supérieures au placement classique.

Nos conseils pour investir :

- S’assurer que les supports d’investissement soient en adéquation avec une gestion sécurisée.

- Diversifier les investissements dans des classes d’actifs ayant une faible corrélation.

- Éviter les fonds d’investissement « maison » proposés par les banques car ils offrent la plupart du temps des rendements inférieurs à la moyenne du marché.

- Se rapprocher d’un family office pour mettre en place des solutions de gouvernance d’entreprise.

- Sélectionner des investissements socialement responsables (ISR).

L’investissement immobilier pour le votre trésorerie d’entreprise

Le placement de trésorerie d’entreprise au travers d’investissements décorrélés des marchés financiers peut permettre de diversifier intelligemment les excédents de trésorerie d’entreprise et ainsi d’augmenter la rentabilité de vos placements tout en conservant un niveau de sécurité important. Plusieurs typologies d’investissement existent, immobilier d’investissement dans l’ancien, SCPI, OPCI, ainsi que différents modes de détention, pleine-propriété, nue-propriété, usufruit. Quels sont les avantages et les inconvénients ? Quelles sont les meilleures stratégies patrimoniales pour placer sa trésorerie d’entreprise ?

Nos conseils pour le placement de trésorerie d’entreprise en immobilier :

- Sélectionner différentes durées d’investissement pour avoir des sources de liquidité à court, moyen et long terme

- Faite vous accompagner et conseiller par un expert pour trouver les meilleures opportunités d’investissement immobilier

- Assurez vous de la qualité des produits immobiliers

- Intégrer une analyse extra-financière en intégrant des critères ESG et ISR pour le placement immobilier d’entreprise

Quels sont les avantages d’investir en immobilier ?

- Bénéficier de revenus récurrents durant toute la période d’investissement grâce à un l’investissement locatif

- Suivant les investissements (SCPI…), l’immobilier permet de diversifier et de sécuriser la trésorerie

- L’investissement immobilier est plus sécurisé que les placements financiers en cas de crise (économique, sanitaire…)

Conseils et points de vigilance

- Pour observer des résultats significatifs, il est nécessaire d’investir sur le long terme avec un horizon de placement minimum de 5 ans.

- Il sera nécessaire d’être vigilant sur les actifs sélectionnés en vérifiant la solidité financière des organismes, la localisation des biens et la durée des baux professionnels.

Investir ses excédents de trésorerie dans des parts de SCPI

Le placement de trésorerie d’entreprise dans les SCPI (Société Civile de Placement Immobilier) est une alternative intéressante. Les rendements potentiels de ce type d’investissement sont en effet bien plus importants que pour un CAT/DAT. Il est néanmoins nécessaire de prévoir une durée d’investissement plus longue (minimum 5 ans). Il y a deux façons d’investir la trésorerie d’entreprise en SCPI. Soit par l’achat en pleine propriété, soit par l’achat en usufruit temporaire. De plus, il est possible pour l’entreprise de réaliser des investissements responsables avec la SCPI ISR. Comment choisir les meilleures SCPI ISR ? Quels sont les rendements des SCPI ISR ? Nos conseils pour faire des placements de trésorerie responsables avec les SCPI ISR.

Achat en pleine propriété de parts de SCPI

Vous achetez des parts de SCPI qui constitueront un actif pour votre société. En échange, le gérant de la SCPI vous versera des loyers selon une période donnée (mensuel, trimestriel…). Ces loyers sont ensuite taxés selon un barème particulier. L’achat en pleine propriété vous permet de revaloriser une partie de votre trésorerie tout en gardant la propriété de celle-ci. Pour plus d’informations sur l’achat en pleine propriété de parts de SCPI, vous pouvez consulter notre article sur les SCPI de rendements.

Usufruit temporaire de parts de SCPI

Pour le placement de trésorerie d’entreprise, l’achat d’usufruit temporaire permet à l’entreprise d’effectuer un démembrement de parts de SCPI et donc de détenir seulement l’usufruit des parts, la nue-propriété étant donnée à un autre investisseur. Ce type d’achat permet à la société de bénéficier d’un prix d’achat des parts réduit et d’être rémunéré sur la valeur de la pleine propriété au terme. Cette façon d’investir en SCPI est très intéressante pour les sociétés à l’impôt sur les sociétés (IS) car vous pourrez amortir fiscalement la valeur du montant investi. Ceci vous permettra de réduire fortement la fiscalité des revenus tirés de l’investissement.

Simulation de placement de trésorerie d’entreprise en usufruit temporaire

- Durée de placement : 6 ans

- Montant investi : 200 000 €

- Prix des parts en pleine propriété : 1 000 000 €

- Prix des parts en usufruit : 20 % de la part en pleine propriété.

- Rendement de la part : 5 % par an

- L’amortissement est linéaire.

- La société est soumise à l’IS.

L’investissement est amortissable de manière comptable sur toute la durée du démembrement : amortissement comptable = environ 33 000€ / an (200 000 € / 6 années de démembrement), ce qui permet de réduire le revenu imposable et d’améliorer la rentabilité.

Pourquoi faire appel à un cabinet de gestion de patrimoine ?

La diversité et la technicité des supports d’investissement demande une analyse particulière. Chez Agora Finance, nos experts interviennent en complément de l’expert-comptable et s’engagent pour vous conseiller pour un placement de trésorerie d’entreprise. Notre objectif est de vous assurer le rendement le plus optimal à moindre risque. Nous vous accompagnons dans le choix de vos investissements, la gestion de vos liquidités; Nous définissons les montants à investir, et les arbitrages en fonction des opportunités du marché. Nous sélectionnons pour vous des investissements durables, rentables, personnalisés et adaptés à vos contraintes ainsi qu’aux besoins de la société.